深交所创业板上市委员会定于2021年3月4日召开第14次上市委员会审议会议,审议山东力诺特种玻璃股份有限公司(简称力诺特玻)的首发事项。

力诺特玻主要从事特种玻璃的研发、生产与销售,主要产品包括药用包装玻璃、耐热玻璃和电光源玻璃等系列产品。公司于2015年8月12日在新三板挂牌,2017年8月28日摘牌。

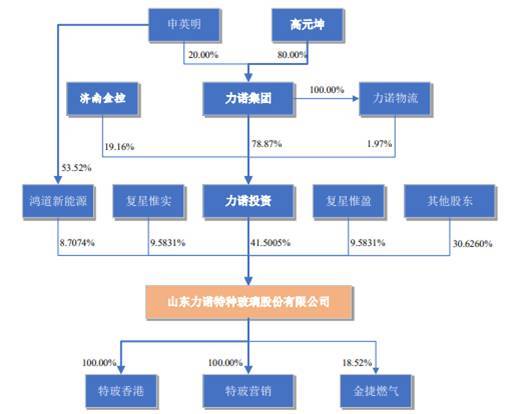

高元坤持有力诺集团80%股份,力诺集团持有力诺投资78.87%股权,力诺投资持有力诺特玻41.5005%的股份。因此,高元坤通过力诺集团和力诺投资控制力诺特玻,系力诺特玻的实际控制人。高元坤为中国国籍,无境外永久居留权,1997年8月至今任力诺集团董事长、总裁。

力诺特玻此次上市的保荐机构为民生证券股份有限公司,公司拟募集资金53,896.34万元,其中33,145.36万元用于中性硼硅药用玻璃扩产项目,20,750.98万元用于高硼硅玻璃生产技改项目。

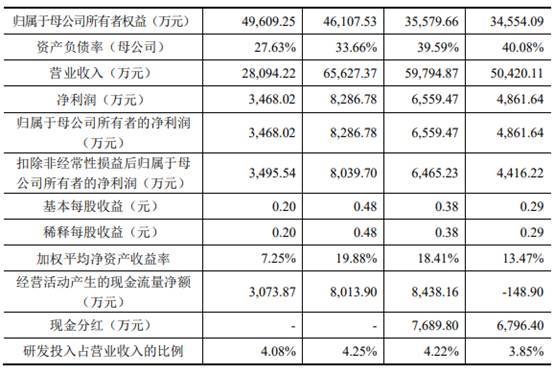

2017年至2020年上半年,力诺特玻的营业收入分别为50,420.11万元、59,794.87万元、65,627.37万元和28,094.22万元,主营业务收入分别为49,769.20万元、58,734.95万元、64,987.31万元和27,752.77万元。

上述同期,力诺特玻销售商品、提供劳务收到的现金分别为35,846.87万元、46,431.16万元、53,853.56万元和25,890.06万元,主营业务收现比分别为0.72、0.79、0.83和0.93。

2017年至2020年上半年,公司的净利润分别为4861.64万元、6559.47万元、8286.78万元和3468.02万元,经营活动产生的现金流量净额分别为-148.90万元、8438.16万元、8013.90万元和3073.87万元。

招股书披露,2020年全年,力诺特玻实现营业收入66,005.49万元,净利润9068.60万元,扣除非经常性损益后归属于母公司所有者的净利润8482.11万元。公司预计2021年1-3月营业收入约为17,000.00万元至21,000.00万元,同比变动39.29%至72.07%;预计实现归属于母公司净利润约为2050.00万元至2725.00万元,同比增长37.77%至83.13%;预计实现扣除非经常性损益后归属于母公司股东的净利润约为1950.00至2350.00万元,同比增长63.27%至96.76%。

招股书披露,实际控制人高元坤持有的力诺集团股权、力诺集团持有的力诺投资股权和力诺投资持有的力诺特玻股权存在被质押的情形,截至2021年2月已通过偿还债务等方式解除了股权质押。2020年12月,力诺集团持有力诺投资5.39%的股权存在被冻结的情形,2021年1月上述股权冻结已办理解除手续。

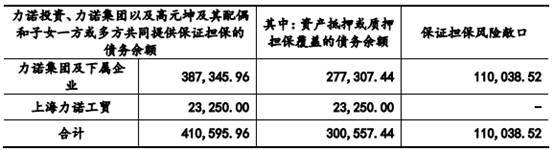

力诺特玻在招股书中称,截至2021年2月,公司的直接和间接控股股东力诺投资、力诺集团,以及实际控制人高元坤及其直系亲属不存在对其控制范围以外的其他企业提供担保的情况,对其控制范围以内的其他企业提供保证担保的借款余额合计为41.06亿元,其中30.06亿元有足额的资产抵押或质押担保,仍有11.00亿元保证担保风险敞口。

力诺特玻的招股书显示,药用玻璃、耐热玻璃产品是公司重要的收入来源。2017年至2020年上半年,公司药用玻璃的销售收入分别为13,247.49万元、17,284.07万元、19,270.86万元和8181.28万元,占比26.62%、30.35%、29.65%和29.48%;耐热玻璃销售收入分别为30,926.24万元、35,633.47万元、40,527.12万元和17,224.39万元,占比62.14%、60.67%、62.36%和62.06%;电光源玻璃产品收入分别为5595.47万元、5277.41万元、5189.33万元和2347.10万元,年复合增长率为-3.70%,占比11.24%、8.99%、7.99%和8.46%。

力诺特玻的药用玻璃产品,主要是中硼硅药用玻璃瓶和低硼硅药用玻璃瓶。值得注意的是,在中硼硅药用玻璃瓶的生产方面,力诺特玻主要是采购美国康宁和德国肖特的中硼硅药用玻璃管用于生产中硼硅药用玻璃瓶,力诺特玻表示国内尚无中硼硅药用玻璃管的有效产能。

对此,深交所力诺特玻针对中硼硅药用玻璃瓶原料全部采购于美国康宁和德国肖特一事进行了重点问询,要求力诺特玻是否对供应商存在重大依赖,并披露相关依赖是否对公司的持续性经营能力存在重大不利影响。

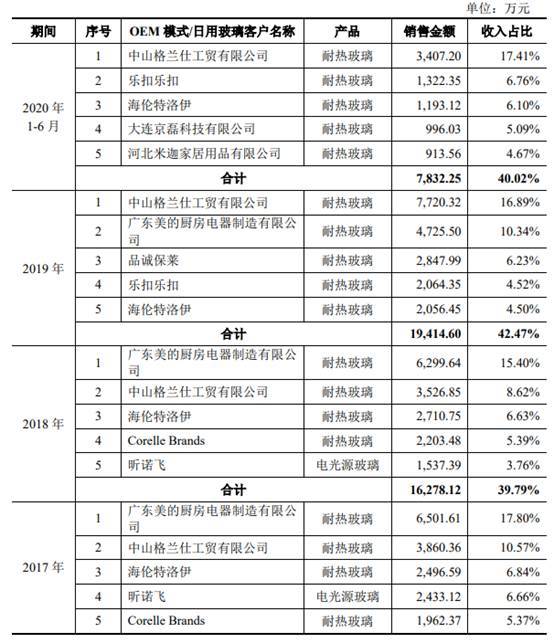

力诺特玻耐热玻璃产品的主要客户包括格兰仕、美的、乐扣乐扣等企业,其中对美的销售以微波炉用玻璃托盘为主,销售收入分别为6501.61万元、6299.64万元、4725.50万元和635.92万元,出现明显下降。

力诺特玻称,2019年下半年美的优化供应商结构,增加微波炉用玻璃托盘供应商数量,减少了对公司的采购,导致公司2019年和2020年上半年对美的的销售收入大幅下滑。若未来公司对美的的销售持续下降,或微波炉用玻璃托盘业务的拓展不及预期,将对公司的经营业绩造成不利影响。

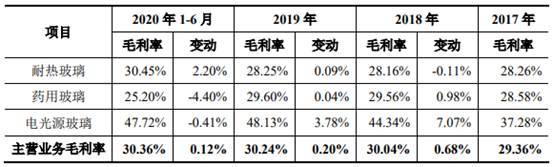

2017年至2020年1-6月,力诺特玻的综合毛利率分别为29.56%、30.33%、30.35%和30.63%,主营业务毛利率分别为29.36%、30.04%、30.24%和30.36%。而同行业可比公司的毛利率均值分别为25.24%、23.33%、17.50%和25.10%,显著低于力诺特玻。

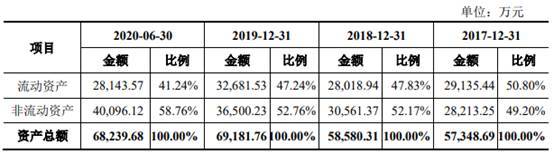

财务数据方面,2017年至2020年上半年各期末,力诺特玻的资产总额分别为57,348.69万元、58,580.31万元、69,181.76万元和68,239.68万元,其中流动资产分别为29,135.44万元、28,018.94万元、32,681.53万元和28,143.57万元。

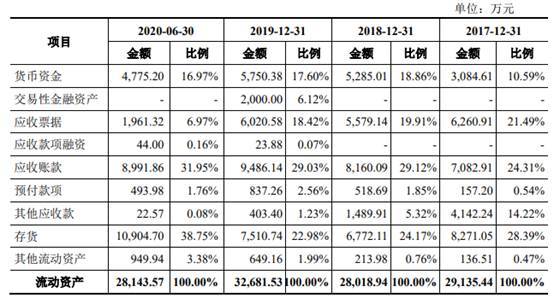

力诺特玻的流动资产主要由货币资金、应收票据、应收账款、存货等构成。上述同期,公司的货币资金分别为3084.61万元、5285.01万元、5750.38万元和4775.20万元,主要是银行存款和其他货币资金。

值得关注的是,同期力诺特玻的流动负债分别为21,916.70万元、22,365.60万元、21,537.16万元和16,325.39万元,公司资金十分紧张。

公司的应收票据主要为银行承兑汇票和商业承兑汇票,分别为6260.91万元、5579.14万元、6020.58万元和1961.32万元。

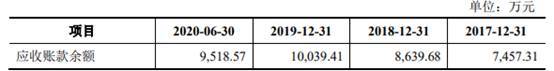

2017年至2020年上半年各期末,力诺特玻的应收账款余额分别为7457.31万元、8639.68万元、10,039.41万元及9518.57万元,呈上涨趋势,应收账款余额占营业收入的比例分别为14.79%、14.45%、15.30%和16.94%。

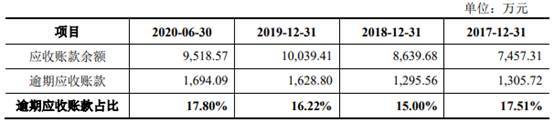

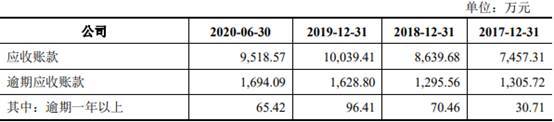

上述同期,力诺特玻逾期应收账款分别为1305.72万元、1295.56万元、1628.80万元和1694.09万元,占应收账款余额比例为17.51%、15.00%、16.22%和17.80%。公司逾期一年以上应收账款金额分别为30.71万元、70.46万元、96.41万元和65.42万元,主要为公司与河北天成药业股份有限公司涉诉的应收账款48.54万元,力诺特玻已对其全额计提了坏账准备。

2017年至2020年上半年各期末,力诺特玻的应收账款周转率分别为6.62次、7.43次、7.03次和5.75次,同行业可比公司的应收账款周转率均值分别为4.27次、4.40次、4.31次和3.81次。

2017年至2020年上半年各期末,力诺特玻的存货账面价值分别为8271.05万元、6772.11万元、7510.74万元和10,904.70万元,最近一期增幅明显。招股书中称主要是2020年上半年原材料和库存商品大幅增加所致,两者合计增长3276.40万元。

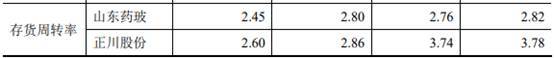

上述同期,力诺特玻的存货周转率分别为4.69次、5.39次、6.22次和4.13次,同行业可比公司的存货周转率均值分别为3.10次、2.91次、2.39次和1.87次。

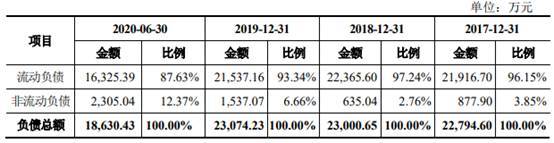

2017年至2020年上半年各期末,力诺特玻的负债分别为22,794.60万元、23,000.65万元、23,074.23万元和18,630.43万元,流动负债分别为21,916.70万元、22,365.60万元、21,537.16万元和16,325.39万元,占比分别为96.15%、97.24%、93.34%和87.63%。

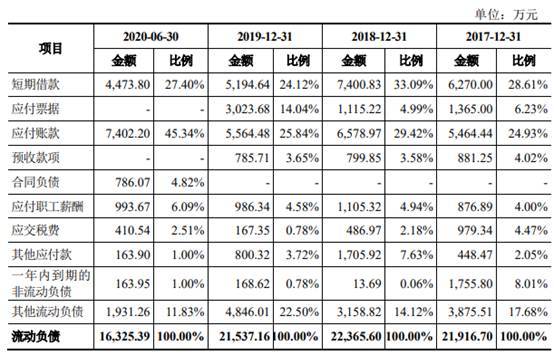

公司的流动负债主要由短期借款、应付账款组成。2017年至2020年上半年各期末,力诺特玻的短期借款分别为6270.00万元、7400.83万元、5194.64万元和4473.80万元,应付账款余额分别为5464.44万元、6578.97万元、5564.48万元和7402.20万元。

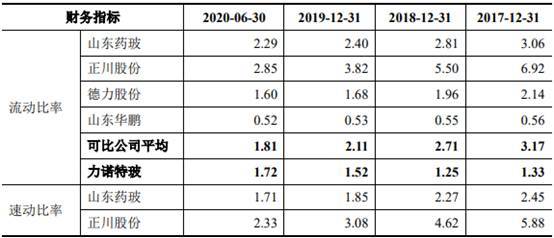

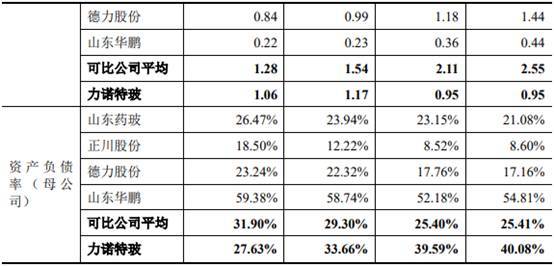

2017至2020年上半年,力诺特玻的资产负债率分别为40.08%、39.59%、33.66%和27.63%,流动比率分别为1.33、1.25、1.52和1.72,速动比率分别为0.95、0.95、1.17和1.06。

同行业可比公司的资产负债率均值分别为25.41%、25.40%、29.30%和31.90%,流动比率均值分别为3.17、2.71、2.11和1.81,速动比率的均值分别为2.55、2.11、1.54和1.28。

由此可见,力诺特玻的短期偿债能力远低于同行可比公司均值。2017年和2018年力诺特玻的速动比率甚至低于1,2019年虽上升至1.23,但也处于较低水平。

报告期内,力诺特玻存在关联方资金拆借、转贷、向供应商开具无真实交易背景商业票据和关联担保等财务内部控制不规范的情形。

其中,2017年和2018年公司分别向关联方拆出资金11,107.00万元和2690.26万元,2019年以来未向关联方拆出资金。2017年和2018年公司分别发生转贷款6295.50万元和4150.00万元,2019年以来未再发生转贷款情形。2017年3月,公司向6家供应商开具了融资性票据,金额合计为2000万元,期限为6个月,公司开具上述银行承兑汇票后由力诺集团贴现融资,公司已将其认定为力诺集团的资金拆借。

2017年至2019年,公司累计为关联方提供担保6480.00万元,2020年起公司不再为关联方提供担保。

报告期内,力诺特玻集中注销曾与公司存在关联关系的关联方共计45家,大部分关联方均为力诺投资控股的子公司或孙公司。此外,力诺特玻在报告期内还转让了17家关联方,其中大部分都为力诺投资控制的二级子公司。力诺特玻还吊销8家关联方公司,吊销原因是由于长期无经营导致未按规定年检。

力诺特玻曾三次被采取监管措施或处罚情况。其中2017年6月,公司因未在2016年会计年度结束之日起四个月内编制并披露年度报告,被股转系统采取自律监管措施。2018年7月,公司因水资源税未按期申报被处以罚款100元。2018年5月,公司因进境植物产品未报检被黄岛海关处以700元的罚款。

招股书披露,2017年以来,力诺特玻向股东分配利润3次,累计分配金额(含税)14,486.20万元。

特种玻璃生产企业冲刺创业板

力诺特玻从事特种玻璃的研发、生产与销售,主要产品包括药用包装玻璃、耐热玻璃和电光源玻璃等系列产品。

招股书显示,高元坤持有力诺集团80%股份,力诺集团持有力诺投资78.87%股权,力诺投资持有力诺特玻41.5005%的股份。

因此,高元坤通过力诺集团和力诺投资控制力诺特玻,系力诺特玻的实际控制人。高元坤为中国国籍,无境外永久居留权,1997年8月至今任力诺集团董事长、总裁。

力诺特玻此次拟募集资金53,896.34万元,其中33,145.36万元用于中性硼硅药用玻璃扩产项目,20,750.98万元用于高硼硅玻璃生产技改项目。

2020

2017年至2020年上半年,力诺特玻的营业收入分别为50,420.11万元、59,794.87万元、65,627.37万元和28,094.22万元,主营业务收入分别为49,769.20万元、58,734.95万元、64,987.31万元和27,752.77万元,销售商品、提供劳务收到的现金分别为35,846.87万元、46,431.16万元、53,853.56万元和25,890.06万元。

上述同期,公司的净利润分别为4861.64万元、6559.47万元、8286.78万元和3468.02万元,经营活动产生的现金流量净额分别为-148.90万元、8438.16万元、8013.90万元和3073.87万元。

招股书披露,2020年全年,力诺特玻实现营业收入66,005.49万元,净利润9068.60万元,扣除非经常性损益后归属于母公司所有者的净利润8482.11万元。

公司预计2021年1-3月营业收入约为17,000.00万元至21,000.00万元,同比变动39.29%至72.07%;预计实现归属于母公司净利润约为2050.00万元至2725.00万元,同比增长37.77%至83.13%;预计实现扣除非经常性损益后归属于母公司股东的净利润约为1950.00至2350.00万元,同比增长63.27%至96.76%。

实控人股权曾质押

招股书披露,实际控制人高元坤持有的力诺集团股权、力诺集团持有的力诺投资股权和力诺投资持有的力诺特玻股权存在被质押的情形,截至2021年2月已通过偿还债务等方式解除了股权质押。

2020年12月,力诺集团持有力诺投资5.39%的股权存在被冻结的情形,2021年1月上述股权冻结已办理解除手续。截至2021年2月,高元坤持有的力诺集团、力诺集团持有的力诺投资,以及力诺投资持有的力诺特玻股权不存在被质押、冻结或其他有争议的情况。

力诺特玻在招股书中称,间接股东力诺集团下属产业众多,业务领域较广,资产规模和债务规模较大,2019年底力诺集团资产负债率为46.28%。

截至2021年2月,公司的直接和间接控股股东力诺投资、力诺集团,以及实际控制人高元坤及其直系亲属不存在对其控制范围以外的其他企业提供担保的情况,对其控制范围以内的其他企业提供保证担保的借款余额合计为41.06亿元,其中30.06亿元有足额的资产抵押或质押担保,仍有11.00亿元保证担保风险敞口。

报告期内,力诺投资、力诺集团,以及实际控制人高元坤及其直系亲属未发生过因被担保单位未按时偿还借款而被要求履行担保义务的情形。

耐热玻璃、药用玻璃

力诺特玻的招股书显示,耐热玻璃、药用玻璃产品是公司重要的收入来源,上述两类产品实现的销售收入占当期主营业务收入的比例为85%以上。

2017年至2020年上半年,公司药用玻璃的销售收入分别为13,247.49万元、17,284.07万元、19,270.86万元和8181.28万元,占比26.62%、30.35%、29.65%和29.48%;耐热玻璃销售收入分别为30,926.24万元、35,633.47万元、40,527.12万元和17,224.39万元,占比62.14%、60.67%、62.36%和62.06%;电光源玻璃产品收入分别为5595.47万元、5277.41万元、5189.33万元和2347.10万元,年复合增长率为-3.70%,占比11.24%、8.99%、7.99%和8.46%。

重要产品依赖采购

力诺特玻的药用玻璃产品,主要是中硼硅药用玻璃瓶和低硼硅药用玻璃瓶。对于药用玻璃瓶收入的快速上涨,力诺特玻表示,注射剂一致性评价政策的推进给公司中硼硅药用玻璃瓶的销量和销售收入带来了巨大的提升空间。

但值得注意的是,在中硼硅药用玻璃瓶的生产方面,力诺特玻主要是采购美国康宁和德国肖特的中硼硅药用玻璃管用于生产中硼硅药用玻璃瓶,力诺特玻表示国内尚无中硼硅药用玻璃管的有效产能。

对此,深交所力诺特玻针对中硼硅药用玻璃瓶原料全部采购于美国康宁和德国肖特一事进行了重点问询,要求力诺特玻是否对供应商存在重大依赖,并披露相关依赖是否对公司的持续性经营能力存在重大不利影响。

力诺特玻回复表示,中硼硅药用玻璃管是公司中硼硅药用玻璃瓶生产的核心原材料。目前,国内掌握中硼硅药用玻璃管生产技术的企业仍较少,产品质量与国外进口产品相比仍存在一定的差距,公司中硼硅药用玻璃产品的主要原材料中硼硅药用玻璃管目前主要依赖进口,与国际上具有中硼硅药用玻璃管生产能力的竞争对手相比,存在一定的劣势。

同时力诺特玻表示,与康宁玻璃、德国肖特和日本NEG均有多年的合作历史,合作关系良好,采购价格根据市场情况协商确定,价格公允。康宁玻璃和德国肖特目前已在国内建设生产基地,目前德国肖特国内生产基地的第一个窑炉已经投产,康宁玻璃预计在2021年第三季度投产,能更方便满足国内市场的需求。

毛利率显著高于行业均值

2017年至2020年1-6月,公司综合毛利率分别为29.56%、30.33%、30.35%和30.63%,主营业务毛利率分别为29.36%、30.04%、30.24%和30.36%。

分产品来看,力诺特玻的耐热玻璃毛利率分别为28.26%、28.16%、28.25%和30.45%,药用玻璃毛利率分别为28.58%、29.56%、29.60%和25.20%,电光源玻璃产品毛利率分别为37.28%、44.34%、48.13%和47.72%。

2017年至2020年上半年,同行业可比公司的毛利率均值分别为25.24%、23.33%、17.50%和25.10%,显著低于力诺特玻。

从各项产品售价来看,力诺特玻的中硼硅药用玻璃瓶单价呈下降趋势,2017年至2020年上半年单价分别为0.231元、0.230元、0.215元和0.204元。力诺特玻称主要系市场竞争加剧,公司为促进销售主动降价所致。

对大客户美的销售额迅速下降

力诺特玻耐热玻璃产品的主要客户包括格兰仕、美的、乐扣乐扣等企业,其中对美的销售以微波炉用玻璃托盘为主,销售收入分别为6501.61万元、6299.64万元、4725.50万元和635.92万元,出现明显下降。

力诺特玻称,2019年下半年美的优化供应商结构,增加微波炉用玻璃托盘供应商数量,减少了对公司的采购,导致公司2019年和2020年上半年对美的的销售收入大幅下滑。若未来公司对美的的销售持续下降,或微波炉用玻璃托盘业务的拓展不及预期,将对公司的经营业绩造成不利影响。

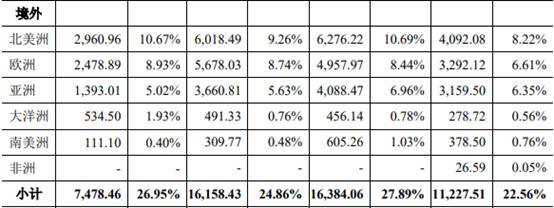

境外销售占比近

2017年至2020年上半年,力诺特玻主营业务收入中的境外销售金额分别为11,227.51万元、16,384.06万元、16,158.43万元和7478.46万元,占各期主营业务收入的比例分别为22.56%、27.89%、24.86%和26.95%。

报告期内,公司向美国出口耐热玻璃和电光源玻璃等产品,出口额分别为3829.90万元、5339.46万元、5306.23万元和2787.40万元。

其中,耐热玻璃产品的关税税率自2019年9月起加征15%,2020年2月中美签署第一阶段经贸协议后加征关税税率从15%降至7.5%;电光源玻璃的关税税率自2018年9月起由0%加至10%,自2019年5月起加至25%。

力诺特玻称,加征的关税对公司境外客户的整体成本影响不大,加征关税均由客户承担。但如果未来中美贸易摩擦持续影响导致公司分担加征的关税,将导致收入和毛利率下降,进而影响公司的净利润。

2020

2017年至2020年上半年各期末,力诺特玻的资产总额分别为57,348.69万元、58,580.31万元、69,181.76万元和68,239.68万元,其中流动资产分别为29,135.44万元、28,018.94万元、32,681.53万元和28,143.57万元。

力诺特玻的流动资产主要由货币资金、应收票据、应收账款、存货等构成。上述同期,公司的货币资金分别为3084.61万元、5285.01万元、5750.38万元和4775.20万元,主要是银行存款和其他货币资金;应收票据主要为银行承兑汇票和商业承兑汇票,分别为6260.91万元、5579.14万元、6020.58万元和1961.32万元。

2020

2017年至2020年上半年各期末,力诺特玻的应收账款余额分别为7457.31万元、8639.68万元、10,039.41万元及9518.57万元,呈上涨趋势,应收账款余额占营业收入的比例分别为14.79%、14.45%、15.30%和16.94%。

上述同期,力诺特玻逾期应收账款分别为1305.72万元、1295.56万元、1628.80万元和1694.09万元,占应收账款余额比例为17.51%、15.00%、16.22%和17.80%。

公司逾期一年以上应收账款金额分别为30.71万元、70.46万元、96.41万元和65.42万元,主要为公司与河北天成药业股份有限公司涉诉的应收账款48.54万元,力诺特玻已对其全额计提了坏账准备。

2017年至2020年上半年各期末,力诺特玻的应收账款周转率分别为6.62次、7.43次、7.03次和5.75次,同行业可比公司的应收账款周转率均值分别为4.27次、4.40次、4.31次和3.81次。

存货大幅增长

力诺特玻的存货主要包括原材料、库存商品、发出商品和在产品等。2017年至2020年上半年各期末,公司存货的账面价值分别为8271.05万元、6772.11万元、7510.74万元和10,904.70万元,最近一期增幅明显。

2020年6月末存货余额大幅增长,主要是原材料和库存商品大幅增加所致,两者合计增长3276.40万元。

其中原材料余额较2019年末增加了749.77万元,主要系中硼硅药用玻璃管、硼砂硼酸的库存大幅增加所致;库存商品余额较2019年末增加了2526.63万元,主要系耐热玻璃和药用玻璃的存货余额增加所致。

2017年至2020年上半年各期末,力诺特玻的存货周转率分别为4.69次、5.39次、6.22次和4.13次,同行业可比公司的存货周转率均值分别为3.10次、2.91次、2.39次和1.87次。

负债

2017年至2020年上半年各期末,力诺特玻的负债分别为22,794.60万元、23,000.65万元、23,074.23万元和18,630.43万元,流动负债分别为21,916.70万元、22,365.60万元、21,537.16万元和16,325.39万元,占比分别为96.15%、97.24%、93.34%和87.63%。

公司的流动负债主要由短期借款、应付账款组成。2017年至2020年上半年各期末,力诺特玻的短期借款分别为6270.00万元、7400.83万元、5194.64万元和4473.80万元,应付账款余额分别为5464.44万元、6578.97万元、5564.48万元和7402.20万元。

2017至2020年上半年,力诺特玻的资产负债率分别为40.08%、39.59%、33.66%和27.63%,流动比率分别为1.33、1.25、1.52和1.72,速动比率分别为0.95、0.95、1.17和1.06。

同行业可比公司的资产负债率均值分别为25.41%、25.40%、29.30%和31.90%,流动比率均值分别为3.17、2.71、2.11和1.81,速动比率的均值分别为2.55、2.11、1.54和1.28。

由此可见,力诺特玻的短期偿债能力远低于同行可比公司均值。2017年、2018年,力诺特玻的速动比率甚至低于1,2019年虽上升至1.23,但也处于较低水平。

财务内部控制不规范

报告期内,力诺特玻存在关联方资金拆借、转贷、向供应商开具无真实交易背景商业票据和关联担保等财务内部控制不规范的情形。

其中,2017年和2018年公司分别向关联方拆出资金11,107.00万元和2690.26万元,2019年以来未向关联方拆出资金,上述拆借资金截至2019年末均已归还。

2017年和2018年公司分别发生转贷款6295.50万元和4150.00万元,2019年以来未再发生转贷款情形。

2017年3月,公司向6家供应商开具了融资性票据,金额合计为2000万元,期限为6个月,公司开具上述银行承兑汇票后由力诺集团贴现融资,公司已将其认定为力诺集团的资金拆借。

2017年至2019年,公司累计为关联方提供担保6480.00万元,2020年起公司不再为关联方提供担保。

关联交易较多

力诺特玻的关联方数量较多,涉及的产业领域较广,公司与关联方发生了较多的关联交易。

力诺特玻向关联方的经常性销售金额分别为22.87万元、45.42万元、45.73万元和4.47万元,经常性采购金额分别为4921.67万元、5410.06万元、5217.09和2262.04万元。除此之外,还存在少量偶发性关联交易。

上市前关联方企业集中注销

报告期内,力诺特玻集中注销曾与公司存在关联关系的关联方共计45家,大部分关联方均为力诺投资控股的子公司或孙公司。

此外,力诺特玻在报告期内还转让了17家关联方,其中大部分都为力诺投资控制的二级子公司。报告期内,力诺特玻已吊销8家关联方。吊销原因是由于长期无经营导致未按规定年检。

另外,力诺特玻曾三次被采取监管措施或处罚情况。其中2017年6月,公司因未在2016年会计年度结束之日起四个月内编制并披露年度报告,被股转系统采取自律监管措施。

2018年7月,公司因水资源税未按期申报被处以罚款100元。2018年5月,公司因进境植物产品未报检被黄岛海关处以700元的罚款。

累计分红

2017年以来,经股东大会审议通过,力诺特玻向股东分配利润3次,累计分配金额(含税)14,486.20万元。

2017年9月27日,公司召开2016年年度股东大会,审议通过了《山东力诺特种玻璃股份有限公司2016年度利润分配预案》,决议以总股本16,991万股为基数,向全体股东每10股派发现金股利4.00元(含税),共计派发股利6796.40万元(含税)。

2018年4月30日,公司召开2017年年度股东大会,审议通过了《山东力诺特种玻璃股份有限公司2017年度利润分配预案》,决议以总股本16,991万股为基数,向全体股东每10股拟派发现金股利2.50元(含税),共计派发股利4247.75万元(含税)。

2018年11月20日,公司召开2018年第二次临时股东大会,审议通过了《关于2018年度1-9月份利润分配预案》,决议以总股本17,210.24万股为基数,向全体股东每10股拟派发现金股利2.00元(含税),共计派发股利3442.05万元(含税)。